เมื่อธุรกิจต้องการเงินทุนเพิ่มเติมเพื่อขยายกิจการ เพื่อใช้ซื้อวัตถุดิบ เพื่อแก้ปัญหาสภาพคล่อง หรือแม้กระทั่งเริ่มต้นธุรกิจใหม่ก็ตาม ในขณะที่เงินทุนจากเงินออมส่วนตัว และจัดหามาจากคนใกล้ชิดรวมกันแล้วยังไม่เพียงพอต่องบประมาณที่คาดหวังไว้ ทางเลือกหนึ่งที่ผู้ประกอบการมองหาคือ ขอสินเชื่อจากธนาคาร จากสถาบันการเงินต่างๆ แล้วคุณเคยมีประสบการณ์การขอสินเชื่อหรือยัง

ปัญหาคือ การขอสินเชื่อไม่ง่ายเหมือนในโฆษณาที่ธนาคารต่างๆ นำเสนอเลย การถูกปฎิเสธไม่ให้สินเชื่อเหมือนฝันร้ายของผู้ประกอบการ กำลังใจหดหายทันทีเมื่อมีใครที่เราหวังว่าจะช่วย กลับกลายเป็นผู้มาวิจารณ์ความฝันของเราแบบไม่เห็นอนาคต เช่น “รายได้ประมาณนี้จะพอจ่ายหนี้อย่างไร” “เมื่อไรจะคุ้มทุน” “สินค้าบริการนี้จะขายได้อย่างไร” “คุณทำการตลาดแบบนี้ก็เหมือนคนอื่นๆ ทำกัน คุณจะแข่งกับเจ้าของตลาดได้ยังไง” “มีเงินทุนเท่านี้จะอยู่รอดไปถึงไหนเชียว” “มีทีมงานที่มีประสบการณ์กี่คน” “มีอะไรเป็นหลักประกันให้ธนาคารมั่นใจบ้าง” เป็นต้น

หากมองในแง่ดี ความจริงที่ซ่อนอยู่ในคำวิจารณ์เหล่านั้น คือคำแนะนำที่มีค่ามหาศาล เหมือนกระจกที่สะท้อนให้ผู้ประกอบการมองธุรกิจของตัวเองในมุมมองของคนอื่น ดังนั้นเรามามองใหม่ว่าธนาคารสนใจอะไรบ้าง

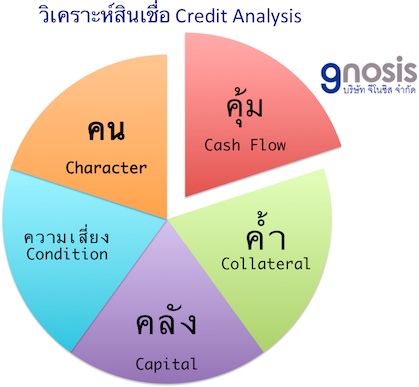

ธนาคารมีหลักพื้นฐานการวิเคราะห์สินเชื่อ Credit Analysis เรียกกันว่า 5Cs โดยทีมที่ปรึกษาบริษัท จีโนซิส จำกัดขอแปลงเป็นคำย่อภาษาไทยว่า 5 ค. ประกอบด้วย คุ้ม ค้ำ คลัง ความเสี่ยง และคน ดังรูปต่อไปนี้

“คุ้ม”

ฝ่ายสินเชื่อธนาคาร เริ่มต้นด้วยการวิเคราะห์ธุรกิจที่มานำเสนอว่า คุ้มค่าต่อการลงทุน และคุ้มค่าพอที่จะให้สินเชื่อหรือไม่ โดยวิเคราะห์แผนธุรกิจในเรื่องความสามารถในการชำระหนี้เป็นอันดับแรก (Capacity) ได้แก่ศึกษาการได้มาของรายได้ และสมมติฐานทางการเงินต่างๆ เพื่อมั่นใจว่ากระแสเงินสดสุทธิ (Casho Flow) มีเพียงพอจะชำระหนี้ได้อย่างไร ดังนั้นผู้ประกอบการควรมีคำตอบให้พร้อมในเรื่องที่่มาของสมมติฐานต่างๆ จะให้ดีถ้ามีสัญญาซื้อขาย หรือข้อตกลงในการทำสัญญากับคู่ค้าจะยิ่งทำให้รายได้ในอนาคตมีความชัดเจนน่าเชื่อถือมากกว่าสมมติตัวเลขแบบลอยๆ ถ้าหากธุรกิจมีประวัติการดำเนินงานพอสมควร ข้อมูลในอดีตอาจพอใช้ประมาณการณ์ในอนาคตได้บ้าง ทั้งนี้ธนาคารสนใจการเติบโตอย่างยั่งยืนและมีสมมติฐานที่มีเหตุผลและประเมินได้

อัตราส่วนทางการเงินที่ธนาคารใช้ประเมิน ได้แก่ อัตราส่วนความสามารถในการชำระหนี้ (Debt Service Coverage Ratio) คืออัตราส่วนของกำไรจากการดำเนินงานก่อนหักค่าเสื่อมราคาและดอกเบี้ยจ่ายลบด้วยภาษีจ่าย (EBITDA – income tax) หารด้วยภาระหนี้ที่ต้องผ่อนชำระในแต่ละเดือน (ได้แก่เงินต้นบวกดอกเบี้ยจ่าย)

โดยทั่วไปธนาคารจะพิจารณาสินเชื่อกับธุรกิจที่มีอัตราส่วนความสามารถในการชำระหนี้ไม่น้อยกว่า 1.5 เท่า หมายความว่า ธุรกิจจะต้องสร้างกำไรจากการดำเนินงานก่อนหักค่าเสื่อมราคาและดอกเบี้ยจ่ายลบด้วยภาษีจ่าย ไม่น้อยกว่า 1.50 บาทต่อเดือน สำหรับทุกๆ ยอดผ่อนชำระ 1 บาทต่อเดือน หรืออีกนัยหนึ่ง ถ้าธุรกิจต้องผ่อนชำระ 1 บาทต่อเดือน ธุรกิจต้องมีเงินสดสุทธิไม่ต่ำกว่า 1.50 บาทต่อเดือน เหลือ 0.50 ไว้กันความเสี่ยงและการลงทุนต่อไป

กรณีที่ทำแผนธุรกิจมาแล้วพบว่าเงินสดสุทธิดังกล่าวเหลือไม่ถึง 1.50 บาท ธนาคารจำเป็นต้องพิจารณาเรื่องการลดวงเงินสินเชื่อ หรือขยายระยะเวลาสินเชื่อเพื่อจะให้ยอดผ่อนชำระลดลงมาให้ได้ ซึ่งถ้าใช้กรณีลดวงเงินสินเชื่อ เงินลงทุนที่คาดหวังในการทำธุรกิจอาจไม่เพียงพอ ดังนั้นต้องพิจารณาเรื่องการบริหารเงินสดสุทธิ หรือหารายได้เพิ่มมาให้ได้อย่างไร

ติดตามตอนที่สองเรื่อง “ค้ำ” ต่อไปในบทความต่อไปครับ

หากมีข้อสงสัยหรือข้อแนะนำกรุณาติดต่อได้ที่ contact@gnosisadvisory.com หรือเขียนลงในช่องความเห็นข้างล่างนี้

ถ้าพบว่าบทความนี้มีประโยชน์ โปรดแชร์ต่อได้เลยครับ

เศรษฐพงศ์ ผดุงพิสุทธิ์

บริษัท จีโนซิส จำกัด